Bitcoin เคยผ่านจุดนี้มาก่อน ทั้งผู้สงสัย การดิ่งลงของราคา และการพุ่งแรงแบบไม่คาดคิดที่ทำให้เสียงวิจารณ์เงียบหายไป แต่ครั้งนี้มีบางอย่างที่แตกต่างออกไปเบื้องหลังการเคลื่อนไหวครั้งนี้ มันเป็นบางสิ่งที่ใหญ่กว่า ไม่ใช่แค่กระแสหรือการพูดถึง Halving แต่มันคือ “ปริมาณเงินทั่วโลก” และมันอาจกำลังบอกเราว่า Bitcoin กำลังจะไปทางไหนต่อ

สภาพคล่องทั่วโลกกำลังพุ่งสูงขึ้น และตามสถิติในอดีต เมื่อปริมาณเงินพุ่งขึ้น Bitcoin มักไม่ใช่แค่ขยับตาม แต่พุ่งแรง

ในบทความนี้ เราจะสำรวจว่า M2 กลายเป็นชาร์ตที่สำคัญที่สุดในโลกคริปโตได้อย่างไร ทำไมในอดีต M2 ถึงเคลื่อนไหว “นำ” Bitcoin ล่วงหน้าได้ถึง 12 สัปดาห์? และทำไมช่วงเวลานี้อาจเป็นการเปิดทางให้ BTC พุ่งแตะ $150,000

มาเจาะลึกกันว่ากำลังเกิดอะไรขึ้น และทำไมนักเทรดและนักลงทุนถึงควรจับตาสถานการณ์ในตอนนี้

M2 คืออะไร และทำไมถึงเป็นตัวชี้นำ Bitcoin

M2 คือมาตรวัดปริมาณเงินที่รวมถึงเงินสด เงินฝากกระแสรายวัน และสินทรัพย์ที่สามารถเปลี่ยนเป็นเงินสดได้ง่าย พูดง่ายๆ คือ เมื่อ M2 เพิ่มขึ้น สภาพคล่องในระบบก็จะเพิ่มขึ้นตาม

ในอดีต Bitcoin มักเคลื่อนไหวตามทิศทางของสภาพคล่องนี้ เมื่อมีเงินในระบบมากขึ้น มักหมายถึงความกล้าเสี่ยงที่สูงขึ้น ค่าเงินดอลลาร์อ่อนค่าลง และความสนใจในสินทรัพย์ทางเลือก เช่น BTC ก็เพิ่มขึ้นเช่นกัน

ประวัติของ Bitcoin และ M2

จำได้ไหมว่าในปี 2563 ธนาคารกลางสหรัฐฯ ได้ดำเนินมาตรการกระตุ้นเศรษฐกิจขนาดใหญ่ ทำให้ M2 พุ่งขึ้น และราคาของ Bitcoin พุ่งจาก 10,000 ดอลลาร์ ไปเกือบ 70,000 ดอลลาร์ภายในไม่กี่เดือน วัฏจักรแบบนี้เคยเกิดขึ้นในอดีตเช่นกัน เช่น

- ปี 2560: มีการควบคุมเงินทุนจากจีนและค่าเงินดอลลาร์อ่อนค่าซึ่งช่วยหนุนราคา BTC

- ปี 2563 ถึง 2564: มาตรการกระตุ้นจากโควิดผลักราคาขึ้นอย่างรุนแรง

- ปัจจุบัน: M2 ทั่วโลกกำลังพุ่งขึ้นอีกครั้ง แต่คราวนี้มีผู้เล่นจำนวนมากในตลาด

Bitcoin ไม่ได้ขยับเพราะนวัตกรรมด้านเทคโนโลยีหรือเหตุการณ์ลดรางวัลเสมอไป บางครั้งมันแค่เคลื่อนไหวตามเงินทุนในระบบจริง ๆ

เหตุผลที่รอบนี้อาจใหญ่กว่าครั้งก่อน ๆ

วัฏจักรรอบนี้ไม่ได้เกี่ยวข้องแค่กับสภาพคล่องเท่านั้น แต่ยังรวมถึงความสามารถในการเข้าถึงของนักลงทุนด้วย

- กองทุน Bitcoin แบบสปอตเปิดให้ซื้อขายแล้ว

- สถาบันการเงินเริ่มเข้ามาอย่างค่อยเป็นค่อยไป

- นักวิเคราะห์ใน Wall Street เริ่มมอง BTC ว่าเป็นเครื่องมือป้องกันความเสี่ยงในระดับมหภาค แทนที่จะมองว่าเป็นเพียงกระแส

เมื่อการเพิ่มขึ้นของ M2 รวมกับเงินทุนใหม่จากระบบการเงินดั้งเดิม ก็จะกลายเป็นแรงสนับสนุนที่ทรงพลัง การที่ M2 นำหน้าราคาตลาดประมาณ 12 สัปดาห์ อาจแม่นยำมากกว่าที่เคยเป็นมา

และอย่าลืมปัจจัยจากการลดรางวัลที่กำลังจะเกิดขึ้น ความกดดันทางฝั่งอุปทานยังคงอยู่ และเมื่อรวมกับความต้องการที่เพิ่มขึ้น ก็อาจเป็นจุดเริ่มต้นของปรากฏการณ์ครั้งประวัติศาสตร์

บิทคอยน์ในฐานะเครื่องมือป้องกันความเสี่ยงระดับมหภาค

ในขณะที่การพิมพ์เงินเริ่มกลับมา และการขาดดุลงบประมาณของรัฐบาลขยายตัว บิทคอยน์กลับมาได้รับการมองว่าเป็นนโยบายประกันความเสี่ยงอีกครั้ง

- ไม่มีพรมแดน

- มีจำนวนจำกัด

- อยู่นอกระบบการเงินแบบดั้งเดิม

การที่ M2 เพิ่มขึ้นมักเป็นสัญญาณของเงินเฟ้อในอนาคต เดิมทีทองคำเคยเป็นคำตอบ แต่บิทคอยน์นั้นคล่องตัวกว่า เร็วกว่า และเคลื่อนย้ายง่ายกว่า

นักลงทุนไม่จำเป็นต้องขนแท่งทองคำหรือใช้พันธบัตรเพื่อป้องกันความเสี่ยงอีกต่อไป พวกเขาสามารถคลิกซื้อ BTC ได้เพียงไม่กี่ขั้นตอน และหลายคนก็เริ่มทำแล้ว

ระดับจิตวิทยามีผลต่อราคาอย่างมาก

ตลาดไม่ได้ขับเคลื่อนด้วยเหตุผลเพียงอย่างเดียว แต่มักขับเคลื่อนด้วยอารมณ์

- ราคา 100,000 ดอลลาร์สหรัฐ เป็นหมุดหมายทางจิตวิทยาที่สำคัญ

- เมื่อ BTC ทะลุจุดสูงสุดเดิม (ประมาณ 110,000 ดอลลาร์สหรัฐ) เทรดเดอร์สายโมเมนตัมน่าจะเข้าซื้อเพิ่ม

- ระดับถัดไปที่ควรจับตา คือ 150,000 ดอลลาร์สหรัฐ

อย่าประเมินพลังของ FOMO ต่ำเกินไป โดยเฉพาะเมื่อราคาทะลุจุดสำคัญแล้วเข้าสู่ช่วงค้นหาราคาสูงสุดใหม่

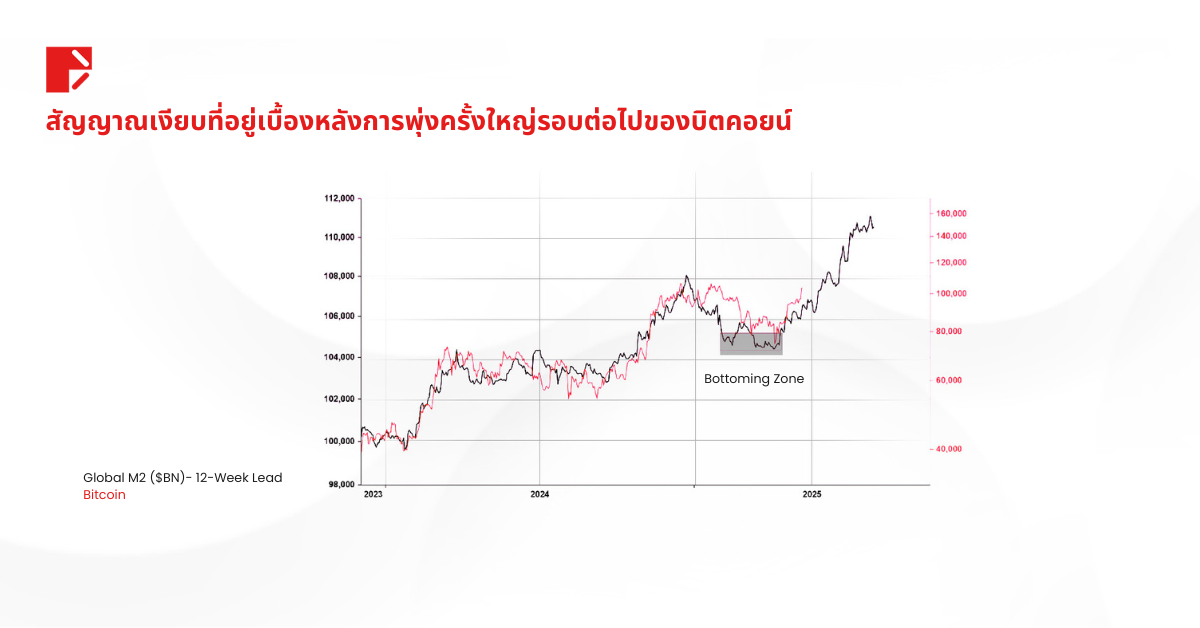

กราฟเดียวรู้เรื่องทุกอย่าง

กราฟนี้บอกเรื่องราวได้อย่างชัดเจน: M2 ขยับก่อน Bitcoin ตามหลัง การพุ่งแรงของตลาดสามครั้งล่าสุดล้วนมีการพุ่งขึ้นของ M2 ล่วงหน้า และตอนนี้ M2 ไม่ได้แค่เพิ่มขึ้น แต่พุ่งแรงอย่างมีนัยสำคัญ

หากรูปแบบนี้เกิดซ้ำอีกครั้ง BTC ที่ระดับ $150K อาจเป็นแค่เรื่องของเวลา

การวิเคราะห์ทางเทคนิคของ Bitcoin

แม้ปัจจัยมหภาคอย่าง M2 จะเป็นแรงขับเคลื่อนเชิงพื้นฐาน แต่กราฟคือสิ่งที่บอกเราว่าตลาดพร้อมเมื่อไร และตอนนี้กราฟของ Bitcoin กำลังเริ่มจัดรูปทรงได้อย่างลงตัว

ตอนนี้ BTC กำลังทดสอบจุดสูงสุดตลอดกาล และการเคลื่อนไหวของราคาก็กำลังสะสมพลังอยู่ใต้แนวต้านนั้น หากสามารถทะลุแนวต้าน $110K ได้อย่างชัดเจน ก็มีแนวโน้มสูงว่าจะเปิดทางไปสู่ $140K ถึง $150K ด้วยแรงหนุนจากโมเมนตัมการทะลุแนวต้านและเรื่องราวที่สอดคล้องกัน

มันทรงพลังเสมอเมื่อกราฟยืนยันสิ่งที่ปัจจัยมหภาคส่งสัญญาณไว้ เมื่อราคา เรื่องราว และความรู้สึกของตลาดมารวมกันได้อย่างลงตัว ผลลัพธ์ที่ตามมาอาจรุนแรงและน่าจดจำ

ความเสี่ยงและความจริงที่ต้องรับมือ

แน่นอนว่ามันไม่ได้สวยงามไปเสียหมด

- กฎระเบียบต่างๆ อาจทำให้ตลาดตื่นตระหนกได้

- กระแสเงินไหลเข้าจาก ETF อาจหยุดชะงัก

- แรงกระแทกทางเศรษฐกิจมหภาค เช่น สงครามหรือการเปลี่ยนนโยบาย อาจทำให้ความเชื่อมั่นของตลาดสั่นคลอน

แต่อย่าลืมว่าสิ่งเหล่านี้เป็นเพียงความเสี่ยงในระยะสั้น หากสภาพคล่องยังคงเพิ่มขึ้นและ BTC ยังคงสถานะผู้นำในฐานะสินทรัพย์ดิจิทัลเพื่อการเก็บมูลค่า ภาพรวมระยะยาวยังแข็งแรง

สิ่งที่เทรดเดอร์ควรจับตา

ถ้าคุณต้องการวางกลยุทธ์:

- ติดตามการประกาศข้อมูล M2 ทั่วโลก เช่น จีน สหรัฐฯ และสหภาพยุโรป

- เฝ้าดูการไหลเข้าของ ETF และการเคลื่อนไหวของวาฬในตลาด

- ใช้การวิเคราะห์ทางเทคนิคในการจับจังหวะเข้าซื้อ เช่น การทะลุแนวต้าน เส้นค่าเฉลี่ย และปริมาณการซื้อขายที่พุ่งสูง

- อย่าลืมดัชนีวัดความรู้สึกของตลาด เช่น Fear and Greed Index

นี่ไม่ใช่ช่วงเวลาที่จะเทรดแบบหลับหูหลับตา แต่คือช่วงเวลาที่ควรสังเกตและเตรียมตัวให้พร้อม

บทสรุปสำคัญ: จับตาเงินทุนให้ดี

Bitcoin ไม่ได้เคลื่อนไหวในสุญญากาศ มันตอบสนองต่อโลกภายนอกโดยเฉพาะเมื่อโลกเต็มไปด้วยสภาพคล่อง

กราฟไม่ได้การันตีว่าราคาจะไปถึง $150K แต่กำลังวาดเส้นทางไว้ และเส้นทางนั้นเคยแม่นยำมาแล้วในอดีต

M2 กำลังส่งสัญญาณสีเขียว Bitcoin กำลังเริ่มร้อนแรงขึ้น ประวัติศาสตร์อาจกำลังจะซ้ำรอยเดิม

คุณพร้อมหรือยังที่จะขึ้นคลื่นลูกใหม่? คลิก ที่นี่ เพื่อเริ่มต้นเลย!

การเปิดเผยความเสี่ยง

หลักทรัพย์ ฟิวเจอร์ส CFD และผลิตภัณฑ์ทางการเงินอื่นๆ มีความเสี่ยงสูงเนื่องจากความผันผวนของมูลค่าและราคาของเครื่องมือทางการเงินพื้นฐาน เนื่องจากความเคลื่อนไหวของตลาดที่ไม่พึงประสงค์และคาดเดาไม่ได้ อาจเกิดการขาดทุนมากกว่าการลงทุนเริ่มต้นของท่านในระยะเวลาอันสั้น

โปรดตรวจสอบให้แน่ใจว่าท่านเข้าใจความเสี่ยงของการซื้อขายกับเครื่องมือทางการเงินแต่ละประเภทอย่างถ่องแท้ก่อนทำธุรกรรมกับเรา หากท่านไม่เข้าใจความเสี่ยงดังที่ได้อธิบายไว้ในนี้ ควรขอคำแนะนำจากผู้เชี่ยวชาญอิสระ

ข้อจำกัดความรับผิดชอบ

ข้อมูลที่ปรากฏในบล็อกนี้มีไว้เพื่ออ้างอิงทั่วไปเท่านั้น ไม่ได้มีเจตนาให้เป็นคำแนะนำการลงทุน ข้อเสนอแนะ คำเชิญ หรือการเสนอขายหรือซื้อเครื่องมือทางการเงินใดๆ ทั้งนี้ไม่ได้พิจารณาถึงวัตถุประสงค์การลงทุนหรือสถานการณ์ทางการเงินเฉพาะของผู้รับข้อมูลแต่ละราย ผลการดำเนินงานในอดีตไม่สามารถเป็นตัวบ่งชี้ที่เชื่อถือได้สำหรับผลการดำเนินงานในอนาคต D Prime และบริษัทในเครือไม่ให้การรับรองหรือรับประกันใดๆ เกี่ยวกับความถูกต้องหรือความสมบูรณ์ของข้อมูลนี้ และไม่รับผิดชอบต่อความสูญเสียหรือความเสียหายใดๆ อันเกิดจากการใช้ข้อมูลนี้หรือลงทุนตามข้อมูลดังกล่าว

กลยุทธ์ที่กล่าวถึงข้างต้นสะท้อนถึงความคิดเห็นของผู้เชี่ยวชาญและมีไว้เพื่อการอ้างอิงเท่านั้น ไม่ควรใช้หรือพิจารณาเป็นพื้นฐานในการตัดสินใจซื้อขายหรือคำเชิญชวนให้เข้าทำธุรกรรมใดๆ D Prime ไม่รับรองความถูกต้องหรือความครบถ้วนของรายงานนี้และปฏิเสธความรับผิดใดๆ ต่อความเสียหายที่เป็นผลมาจากการใช้รายงานนี้ คุณไม่ควรพึ่งพารายงานนี้แต่เพียงอย่างเดียวเพื่อทดแทนการตัดสินใจของคุณเอง ตลาดมีความเสี่ยงเสมอ และการลงทุนควรใช้ความระมัดระวัง